Hoher Druck im Finanzsystem

This Time is Different

Rezessionsgefahr ist gestiegen

Risiken werden neu bepreist

Autor: Daniel Schär

Finanzmarkt aktuell per 24. März 2023

Daniel Schär, Direktor Leiter Portfoliomanagement

In den vergangenen Wochen sind neue Bankenkrisen, die am Wochenende eskalieren und Notenbanken zu Sondersitzungen zwingen, fast schon zur Routine geworden. Die Stimmen einer sich anbahnenden Finanzkrise 2.0 werden wieder lauter. Was passiert da gerade, und was leitet man daraus ab? Diesen Fragen widmen wir uns in der aktuellen Ausgabe von Finanzmarkt aktuell.

Hoher Druck im Finanzsystem

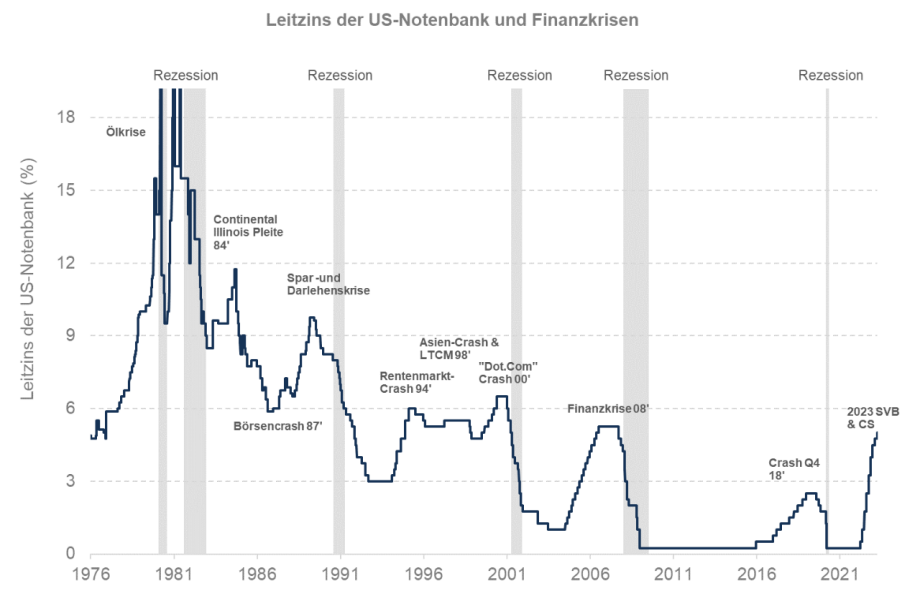

Das jüngste Opfer der Finanzmarktturbulenzen war Credit Suisse, die auf Drängen der Schweizer Notenbank, der Schweizer Bankenaufsicht und der Politik am vergangenen Wochenende durch die UBS übernommen wurde. Credit Suisse hatte seit längerer Zeit mit großen Vertrauensverlusten und zunehmenden Mittelabflüssen zu kämpfen, da grobe Managementfehler gemacht und im Investmentbanking hohe Risiken eingegangen wurden. Die jüngsten Entwicklungen spiegeln eindrucksvoll die aktuellen Verspannungen im Finanzsystem wider. Auslöser ist die deutliche Zinswende der Notenbanken. Die US-Notenbank hat in dieser Woche einen weiteren Zinserhöhungsschritt um 0,25% vollzogen und angekündigt, den restriktiven Kurs beibehalten zu wollen. In den USA ist der Leitzins innerhalb eines Jahres um 4,75% angehoben worden. Zuletzt gab es so ein Umfeld in den 1980er Jahren. Das kann man als Vollbremsung bezeichnen, nachdem die Inflation im letzten Jahr aus dem Ruder lief. Der Druck im Finanzsystem ist nach Jahrzehnten rückläufiger Zinsen deutlich gestiegen. Historisch kam es nach ähnlich drastischen Zinsanstiegen regelmäßig zu Problemen im Finanzbereich.

Quelle: Bloomberg, Daten per 22.3.2023

This Time is Different

Das Vertrauen in die Funktionalität und Sicherheit des internationalen Bankensystems hat durch die aktuellen Entwicklungen erneut einen Rückschlag erlitten. Wir möchten an dieser Stelle aber ganz klar betonen, dass die Rahmenbedingungen deutlich andere sind als bei der Finanzkrise im Jahr 2008. Das systemische Risiko, das von den Ereignissen der letzten zwei Wochen im Finanzsektor ausgeht, sollte in unseren Augen begrenzt bleiben. So hat sich die Kapitalausstattung der Kreditinstitute seit der Finanzkrise deutlich verbessert und die strengere Aufsicht zu geringeren Risikoengagements geführt. Zusätzlich haben die Notenbanken, anders als im Jahr 2008, schnell und offensiv gehandelt, um Liquidität bereitzustellen. Übliche Marktindikatoren zeigen derzeit keinen systemischen Stress an. Es gibt ebenso keinen riesigen Bestand an faulen Krediten. Primär handelt es sich in den Bankbilanzen um vorübergehende Abschreibungen auf Staatsanleihen, die in den kommenden Jahren vollständig zurückgezahlt werden sollten.

Rezessionsgefahr ist gestiegen

Ein größeres Problem sind in unseren Augen die sich verändernden Kreditbedingungen. Für Banken wird es teurer werden, neues Eigenkapital und Liquidität am Kapitalmarkt einzuwerben. Viele Banken haben bereits ihre Kreditvergabestandards verschärft und werden diese wahrscheinlich in nächster Zeit noch konservativer ausrichten. Mit zeitlicher Verzögerung wird das das Wachstum der Wirtschaft bremsen. Gepaart mit der bereits erfolgten und künftig geplanten geldpolitischen Straffung der Notenbankpolitik, die ebenfalls zeitverzögert wirkt, ist somit die Rezessionsgefahr wieder gestiegen. Da die Inflation noch relativ hoch ist und der Arbeitsmarkt angespannt, teilen wir nicht den optimistischen Ausblick vieler Markteilnehmer in Bezug auf eine schnelle Abkehr von der restriktiven Geldpolitik.

Risiken werden neu bepreist

Nach einer in unseren Augen überraschend positiven Phase an den Kapitalmärkten zu Jahresbeginn hat mit den zunehmenden Unsicherheiten eine Phase begonnen, in der Risiken wieder differenzierter bepreist werden und mit hohen Kursschwankungen zu rechnen ist. Im Rentenbereich sind die Risikoaufschläge sowohl für Anleihen aus dem Finanzsektor als auch für Papiere schlechterer Bonität spürbar gestiegen. Anleihen mit hoher Bonität haben, anders als im vergangenen Jahr, stabilisierende Wirkung gezeigt. Diesen Anlagebereich sehen wir nach wie vor als sehr attraktiv an. Im Aktienbereich kam es zu einer sehr stark stimmungsgetriebenen Neubewertung von Substanz- und Wachstumsaktien. Während Substanzwerte, die stark im Finanz- und Energiesektor zu finden waren, unter Druck standen, erfuhren Wachstumsaktien durch die Hoffnung auf eine weniger restriktive Notenbankpolitik eine Aufwertung. Das derzeitige Umfeld weist somit erneut sehr deutliche Favoritenwechsel auf. Wir revidieren unseren zuletzt sehr positiven Blick für Finanztitel aufgrund der jüngsten Entwicklungen auf eine neutrale Einschätzung des Sektors. Aktuell erleben wir, dass auch die Kurse von fundamental ausgezeichnet aufgestellte Unternehmen in Mitleidenschaft gezogen werden. Der Fokus sollte sich in unseren Augen einmal mehr auf die Auswahl von Unternehmen mit hoher Qualität richten.

Haftungsausschluss:

Diese Darstellung der aktuellen Marktsituation haben wir entweder selbst angestellt oder aus von uns als zuverlässig angesehenen Quellen bezogen. Trotz Anwendung größter Sorgfalt können wir für die Richtigkeit unserer Einschätzungen keine Haftung übernehmen. Diese Darstellung ist nicht als Aufforderung zum Erwerb, Verkauf oder Halten bestimmter Wertpapiere intendiert.

Ansprechpartner für Journalisten:

Pressesprecher Robert Heiduck, (030) 8 97 98 - 388

Wir verwenden Cookies, die unbedingt erforderlich sind, um Ihnen unsere Website zur Verfügung zu stellen. Wenn Sie Ihre Zustimmung erteilen, verwenden wir zusätzliche Cookies, um zum Zwecke der Statistik (z.B. Reichweitenmessung) und des Marketings (wie z.B. Anzeige personalisierter Inhalte) Informationen zu Ihrer Nutzung unserer Website zu verarbeiten. Hierzu erhalten wir teilweise von Google weitere Daten. Weiterhin ordnen wir Besucher über Cookies bestimmten Zielgruppen zu und übermitteln diese für Werbekampagnen an Google. Detaillierte Informationen zu diesen Cookies finden Sie in unserer Erklärung zum Datenschutz. Ihre Zustimmung ist freiwillig und für die Nutzung der Website nicht notwendig. Durch Klick auf „Einstellungen anpassen“, können Sie im Einzelnen bestimmen, welche zusätzlichen Cookies wir auf der Grundlage Ihrer Zustimmung verwenden dürfen. Sie können auch allen zusätzlichen Cookies gleichzeitig zustimmen, indem Sie auf “Zustimmen“ klicken. Sie können Ihre Zustimmung jederzeit über den Link „Cookie-Einstellungen anpassen“ unten auf jeder Seite widerrufen oder Ihre Cookie-Einstellungen dort ändern. Klicken Sie auf „Ablehnen“, werden keine zusätzlichen Cookies gesetzt.